Caractéristiques clés du FPCI Altaroc Odyssey 2025

Tableau récapitulatif des caractéristiques clés du FPCI Altaroc Odyssey 2025

Altaroc Odyssey 2025 est un Fonds Professionnel de Capital Investissement (FPCI) accessible aux investisseurs professionnels (ou assimilés) au sens de la directive MiFID ou les investisseurs avertis au sens de l’article 423-49 I du Règlement général de l’AMF, souhaitant diversifier leur patrimoine, ou celui de leur holding, au moyen d’un investissement à risque de long terme exposé au Private Equity, à partir de 100 000 euros. Une procédure d’évaluation de l’adéquation est requise pour les investisseurs avertis.

Le ticket d’entrée de ce FPCI se situe plutôt dans la fourchette basse des fonds institutionnels. Certains fonds de Private Equity équivalents imposent des tickets d'entrée supérieurs à 250 000 euros.

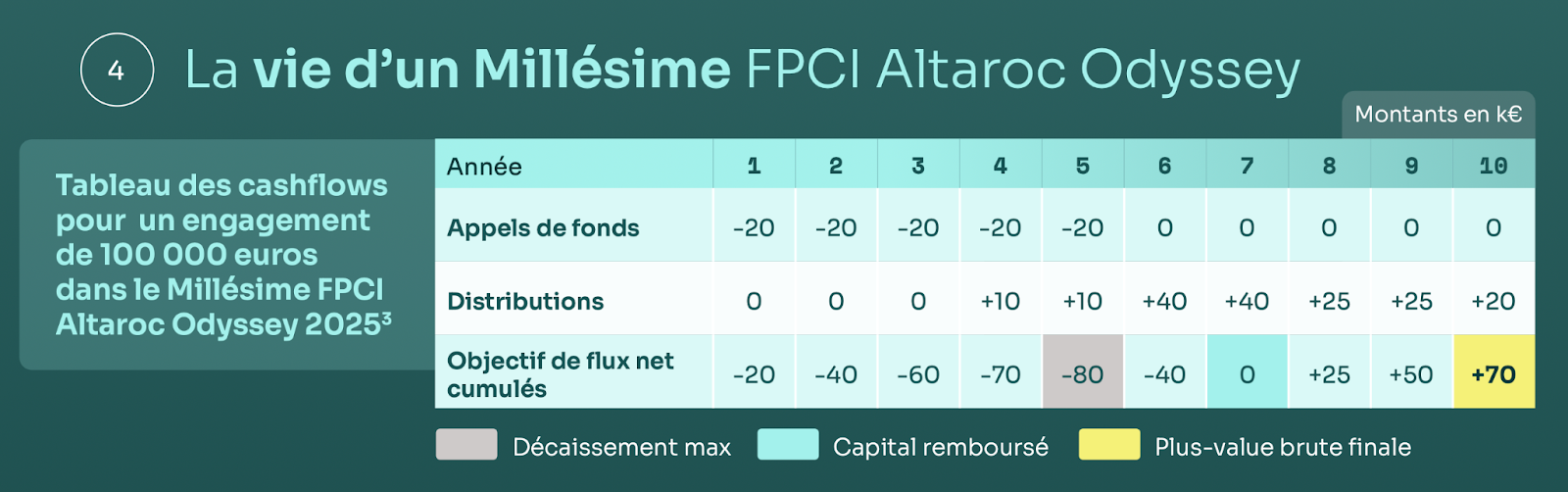

À noter que le FPCI Altaroc Odyssey 2025 fonctionne selon un mécanisme d'appels de fonds successifs. Les fonds sont appelés à dates et montants fixes : 10% de l'engagement 2 fois par an. Ce mécanisme rend le FPCI Altaroc Odyssey plus accessible aux épargnants.

Le Taux de Rendement Interne (TRI) cible d’Odyssey 2025 est de 13% net de frais, pour un multiple de x1,7 sur le capital investi.

À titre de comparaison, le rapport 2024 de France Invest indique que les fonds de Growth Capital français ont généré un TRI moyen de 10,5% sur les 10 dernières années, tandis que le Capital-Transmission (Buyout) affichait un TRI moyen de 14,8% sur la même période.

De plus, cet objectif de rendement est cohérent avec la qualité des gérants sélectionnés. Leurs fonds respectifs affichent des TRI nets moyens de 25%.

Ce fonds de fonds Altaroc va investir dans d’autres véhicules de Capital-Investissement à hauteur de 80%. Les 20% restants seront investis directement au capital d’entreprises.

Le millésime 2025 du FPCI Altaroc Odyssey cible 4 secteurs économiques :

- Technologies : 50% à 60% (en hausse de 10 points par rapport au millésime précédent)

- Services : 20%

- Santé : 10% à 20%

- Consommation : 10%

Cette concentration dans le secteur des technologies suit la tendance des meilleurs gérants mondiaux. En effet, le secteur des logiciels représente désormais 60% des volumes et plus de 58% de la valeur totale des transactions en Private Equity en 2024.

Enfin, la politique de frais de gestion dégressifs (de 2,50% à 1,50%) selon le montant investi, ainsi que les commissions de performance de 20% sur les co-investissements, sont comparables à ce que facturent les autres fonds de Private Equity selon l’Agefi.

Le fonds présente un risque de perte en capital et un risque de liquidité. Les performances passées ne préjugent pas des performances futures.

Les forces et les faiblesses du FPCI Altaroc Odyssey 2025

Voici les différents avantages et inconvénients du FPCI d’Altaroc. Certains des éléments mentionnés sont communs à tous les fonds d'investissement, d'autres sont spécifiques à celui d’Altaroc.

Les forces du FPCI Altaroc Odyssey 2025

Voici les 5 principaux avantages du FPCI Altaroc Odyssey 2025.

Un accès exclusif à des fonds d’investissement de premier plan

Le fonds de fonds Altaroc Odyssey 2025 offre un accès privilégié à 6 gérants parmi les plus performants au monde :

- Insight Partners

- Hg Capital

- Nordic Capital

- Great Hill Partners

- Inflexion

- New Mountain

Ces gérants disposent tous d'un excellent track record, avec une performance nette moyenne de 25%, et un multiple moyen de x2,5 sur leurs fonds.

Ces performances passées les placent dans le premier quartile mondial, soit le top 25% des gérants de Private Equity.

Altaroc offre un accès à des gérants de fonds qui sont historiquement réservés aux investisseurs institutionnels. Les investisseurs privés peuvent ainsi accéder (dès 100 000 euros) aux mêmes opportunités que les fonds de pension et les family offices internationaux.

À lire aussi : Les meilleurs fonds de Private Equity

Une diversification géographique et sectorielle

Le FPCI Altaroc Odyssey 2025 vise une allocation géographique variée :

- 45% de cibles en Amérique du Nord

- 45% de cibles européennes

- 10% en Asie et dans le reste du monde

Cette diversification permet de cibler les meilleures opportunités d'investissement partout dans le monde. Cela réduit également la concentration des risques sur une zone géographique donnée.

Au total, ce FPCI d’Altaroc devrait investir dans 150 à 170 sociétés sous-jacentes, au travers de 7 fonds de Private Equity.

De plus, le fonds cible différents secteurs d’activité afin de saisir les meilleures opportunités d’investissement :

- Technologie (50% à 60%)

- Services (20%)

- Santé (10% à 20%)

- Consommation (10%)

Le millésime 2025 marque une évolution stratégique par rapport à celui de 2024 avec une exposition renforcée au secteur technologique. Cette orientation s'appuie sur les fondamentaux attractifs de ce secteur :

- Des revenus récurrents grâce au modèle SaaS et à l’abonnement

- Des marges d'EBITDA élevées : plus de 30% pour les meilleurs éditeurs

- Des opportunités de croissance grâce à l'Intelligence Artificielle

Une stratégie au couple rendement-risque optimisé : Growth, Buy-Out et co-investissement

Le FPCI Altaroc Odyssey 2025 investira dans 2 typologies de fonds :

- Les fonds Growth (capital-développement) : ils ciblent des entreprises en phase de croissance soutenue qui ont déjà validé leur modèle économique.

- Les fonds de Buy-Out (capital-transmission ou LBO) : ils sont utilisés pour financer les acquisitions d’entreprises.

Cette double stratégie vise à la fois des entreprises en pleine croissance, et des sociétés en phase de consolidation. Cela offre un potentiel de performance intéressant, tout en limitant les risques par rapport à un fonds investissant uniquement dans des jeunes startups.

Lire aussi : Sélection des fonds de Private Equity : on vous explique tout

Focus sur le co-investissement

En complément des investissements dans d’autres fonds, environ 20% du portefeuille du FPCI Altaroc Odyssey 2025 est constitué de co-investissements.

Ces co-investissements permettent de prendre des participations directement au capital de sociétés ciblées. Cette approche renforce le potentiel de rendement, car Altaroc ne paie pas de frais de gestion lorsqu’elle investit sans intermédiaire.

L’expertise du gérant d’actifs Altaroc

Altaroc Partners a été créé par des experts renommés du Private Equity. Ses fondateurs, Frédéric Stolar et Maurice Tchenio, disposent tous les 2 de plusieurs décennies d’expérience dans l'industrie (voir section dédiée).

Cette expertise approfondie permet à Altaroc de sélectionner les meilleures opportunités d’investissement.

De plus, la société de gestion Altaroc Partners a su rapidement s'imposer comme un acteur clé du Private Equity. À ce jour, le gérant de fonds Altaroc a levé plus de 1,4 milliard d'euros auprès de 7 000 investisseurs privés.

Altaroc a d’ailleurs été récompensé par le prestigieux label "Plateforme de Private Equity de l'année 2024" décerné par le magazine Gestion de Fortune.

Enfin, les intérêts des épargnants et des fondateurs sont alignés, puisque ces derniers investissent en propre 33 millions d'euros dans chaque millésime depuis 2021.

Un objectif de rendement attractif

Le FPCI Altaroc Odyssey 2025 vise un Taux de Rendement Interne annuel (TRI) de 13% nets de frais sur le capital investi, un objectif non garanti, basé sur des hypothèses de marché favorables et la performance historique des gérants sélectionnés.

Cela représente un multiple de x1,7 sur le capital investi (calculé sur toute la durée de vie du fonds).

Il est important de noter que le capital sera appelé progressivement, au rythme de 20 000 euros par an pendant 5 ans. En effet, Altaroc procédera à 2 appels de fonds annuels de 10 000 euros.

Cette mobilisation progressive du capital permet d’optimiser le retour sur investissement des épargnants.

De plus, les distributions de revenus peuvent être réinvesties dans le fonds Odyssey (Re-up), ce qui démultiplie le rendement potentiel du capital.

Ces chiffres ambitieux démontrent la volonté d’Altaroc de proposer une performance alignée sur les meilleurs standards de l’industrie du Private Equity.

D’ailleurs, le millésime 2025 (comme le millésime 2024) bénéficie d'un contexte de marché favorable. En effet, le Private Equity a subi un creux d'activité entre 2022 et 2023 avec des baisses de valorisation.

Altaroc observe déjà une reprise des montants investis en 2024. Le marché du Buy-Out a enregistré une croissance de +59% aux États-Unis et +112% en Europe.

Les faiblesses du FPCI Altaroc Odyssey 2025

Nous allons vous présenter les inconvénients inhérents aux fonds de Private Equity d’une manière générale. Nous préciserons les inconvénients spécifiques au FPCI d’Altaroc lorsque cela est pertinent.

Un risque de perte en capital

Comme tout investissement en Private Equity, le FPCI Altaroc Odyssey 2025 présente un risque de perte en capital. Le niveau de risque du fonds est classé 6 sur 7 dans le Document d’Informations Clés.

La performance du fonds dépend directement de la réussite des entreprises dans lesquelles il investit. Si ces entreprises rencontrent des difficultés ou échouent, les investisseurs peuvent subir une perte significative de leur investissement.

Nous vous rappelons que d’une manière générale, le Private Equity présente un couple rendement / risque élevé.

Un risque de liquidité

Le FPCI Altaroc Odyssey 2025 cible des fonds qui investissent dans des entreprises non cotées en Bourse, ce qui implique une moindre liquidité par rapport aux actifs cotés.

La durée de vie du fonds est de 10 ans, prorogeable jusqu'à 13 ans. Cela signifie que les investisseurs doivent être prêts à conserver leurs parts pendant cette longue durée, sans possibilité de retrait anticipé.

En effet, les parts du fonds ne peuvent pas être revendues, ni rachetées. Le capital des investisseurs peut ainsi être immobilisé sur une longue période.

Un ticket d’entrée élevé (mais avec des appels de fonds échelonnés)

Ce Fonds Professionnel de Capital-Investissement, comme les autres FPCI, est accessible à partir de 100 000 euros, ce qui peut représenter un frein pour certains investisseurs.

Mais le fonds Altaroc Odyssey 2025 prévoit des appels de fonds échelonnés sur plusieurs années, ce qui le rend potentiellement plus abordable pour les épargnants.

Les fonds seront appelés progressivement, au rythme de 20% par an pendant 5 ans.

Une exposition concentrée au secteur des technologies

Bien que diversifié dans plusieurs secteurs économiques, le FPCI Altaroc Odyssey 2025 présente une forte concentration sur les technologies (50% à 60% d'exposition).

Cette concentration, même si elle est justifiée par les bonnes performances du secteur, peut exposer le fonds à des risques spécifiques liés aux évolutions technologiques. Cela pourrait amplifier les pertes en cas de retournement de ce secteur.

Les performances du FPCI Altaroc Odyssey 2025

Le FPCI Altaroc Odyssey 2025 vise une performance nette de 13% par an sur le capital réellement investi, un objectif non garanti, basé sur des hypothèses de marché favorables et la performance historique des gérants sélectionnés. Ce TRI est optimisé, car les fonds sont appelés progressivement : 2 appels de fonds de 10 000 euros chaque année (durant 5 ans). Ainsi, vous gardez la main sur le capital en attente d’investissement.

À noter que les premières distributions de revenu devraient avoir lieu à partir de l’année 4. Il est ainsi possible d’utiliser celles-ci pour financer les derniers appels de fonds, et ainsi optimiser le TRI.

De plus, la stratégie de réinvestissement des gains “Re-up” permet de diversifier son capital dans plusieurs millésimes Odyssey. L’effort de décaissement est ainsi optimisé.

L'objectif de performance du FPCI Altaroc Odyssey 2025 s'appuie sur plusieurs facteurs favorables :

- Le timing favorable du Private Equity après la baisse des valorisations de 2022 et 2023.

- L'optimisation des performances via les co-investissements (20% du portefeuille). Ils permettent notamment d'éviter les doubles frais de gestion.

- La spécialisation dans le secteur des technologies (50-60% du portefeuille) qui affiche des performances supérieures à la moyenne du Private Equity.

Altaroc n'investit qu'aux côtés des gérants qui disposent d'un solide historique de performance, et qui se classent systématiquement dans le top 25% mondial des fonds.

Ces gérants affichent, en moyenne, un multiple de rendement de x2,5 et un TRI et de 25% sur leurs fonds arrivés à maturité. Voici les 6 gérants sélectionnés pour le millésime 2025 :

- Hg Capital : multiple net de x2,3 et TRI net de 30%

- Insight Partners : multiple net de x3,0 et TRI net de 22%

- Great Hill Partners : multiple net de x2,5 et TRI net de 25%

- New Mountain : multiple net de x2,2 et TRI net de 19%

- Nordic Capital : multiple net de x2,6 et TRI net de 31%

- Inflexion Buy-Out : multiple net de x2,2 et TRI net de 25%

Nous rappelons que le fonds présente un risque de perte en capital et un risque de liquidité. Les performances passées ne préjugent pas des performances futures.

Au-delà des performances potentiellement élevées, les gérants sélectionnés se distinguent par leur gestion prudente des risques. Leurs ratios de perte restent maîtrisés :

- Hg Capital : 2% de ratio de perte

- Insight Partners : 10% de ratio de perte

- Great Hill Partners : 20% de ratio de perte

- New Mountain : 2% de ratio de perte

- Nordic Capital : 8% de ratio de perte

- Inflexion Buy-Out : 9% de ratio de perte

L’avis de Ramify : Pourquoi investir dans le FPCI Altaroc Odyssey 2025

Le FPCI Altaroc Odyssey 2025 est une opportunité pour les épargnants investir dans un fonds de fonds très diversifié :

- 150 à 170 entreprises ciblées via 6 fonds sous-jacents + les sociétés ciblées en co-investissement.

- Des secteurs d’activité variés : Technologie, Services, Santé, Consommation, etc.

- Plusieurs zones géographiques : 45% aux États-Unis, 45% en Europe, 10% en Asie et dans le reste du monde.

Le fonds Odyssey 2025 vise un TRI de 13%, un objectif non garanti, basé sur des hypothèses de marché favorables et la performance historique des gérants sélectionnés. Ce dernier est optimisé par les appels de fonds progressifs (2 x 10 000 euros chaque année durant 5 ans).

Par ailleurs, les distributions de revenu peuvent aussi être utilisées pour financer les appels de fonds, ou encore investir dans les futurs millésimes Odyssey. Ce mécanisme Re-up permet d’optimiser les intérêts composés.

Ces objectifs de performance sont possibles grâce à la qualité des fonds sous-jacents d’Odyssey.

En effet, Altaroc Partners met à profit son expertise pour ne sélectionner que des gérants de fonds de premier plan :

- Ancienneté minimum de 25 ans pour la société de gestion

- Performances minimum : TRI net supérieur à 15% et multiple net au-delà de x2

- Taille critique : fonds supérieur à 1 milliard d'euros

- Alignement d'intérêts : investissement personnel significatif des partners

- Spécialisation sectorielle avec équipes d'expertise dédiées

Depuis sa création en 2021, Altaroc Partners a démontré sa capacité à identifier les meilleurs gérants. Altaroc a d’ailleurs reçu le label "Plateforme de Private Equity de l'année 2024" par le magazine Gestion de Fortune.

De plus, le momentum est intéressant pour les épargnants puisque les valorisations du Private Equity ont baissé entre 2022 et 2023. D’ailleurs, Altaroc observe un début de reprise du Private Equity.

Enfin, nous apprécions l'alignement d'intérêts entre les investisseurs et les fondateurs d’Altaroc. Ces derniers ont investi 33 millions d'euros de leurs fonds propres dans le millésime 2025.

Comment investir dans le FPCI Altaroc Odyssey 2025 ?

Tous les établissements financiers ne distribuent pas le même catalogue de FPCI. Avant de choisir un partenaire, vous devez donc vérifier qu’il puisse vous proposer les meilleurs fonds d’investissement en non coté.

Sur le marché français, il existe 3 principaux types d’acteurs pouvant proposer des FPCI :

- Les banques traditionnelles ou les banques en ligne : ces établissements ne proposent généralement qu’un catalogue restreint de fonds, notamment ceux commercialisés par leur propre groupe bancaire.

- Les plateformes d’investissement digitales : ces acteurs indépendants offrent habituellement un panel de solutions étoffé et des frais plus compétitifs grâce à leur gestion 100% en ligne.

- Certains acteurs de la défiscalisation : ces entreprises sont spécialisées dans les niches fiscales, elles ne proposent généralement pas d’autres solutions d’investissement.

Les enveloppes pour investir dans le FPCI Altaroc Odyssey 2025

Vous pouvez souscrire en direct au FPCI d’Altaroc. Dans ce cas, vous devez vous rapprocher d’un distributeur de FPCI.

Vous pouvez aussi loger vos FPCI dans plusieurs types d’enveloppes :

- L’assurance-vie luxembourgeoise : cette enveloppe fiscale haut de gamme permet d’investir dans de nombreuses classes d’actifs financiers, et notamment du Private Equity (selon le catalogue de l’assureur). Cette option permet de limiter la fiscalité des gains.

- Le Compte Titres Ordinaires (CTO) : cette enveloppe est la méthode la plus répandue pour investir en FPCI. Elle permet de loger la plupart des fonds d’investissement en non coté.

À noter que les investisseurs peuvent également mettre en place une stratégie de réinvestissement automatique des dividendes (Re-up) versés par Altaroc.

En savoir plus : Assurance-Vie Luxembourgeoise : Définition, Atouts et Conseils

Historique, stratégie et marchés ciblés du FPCI Altaroc Odyssey 2025

Le FPCI Altaroc Odyssey 2025 suit une stratégie d’investissement axée sur des placements dans des mid-market et large-market Caps (moyennes et grandes capitalisations boursières). Les 150 à 170 sociétés ciblées sont valorisées entre 200 millions d'euros et 2 milliards d'euros.

Le FPCI d’Altaroc peut être qualifié de fonds de fonds, car il concentre 80% de ses investissements dans d’autres fonds du segment du “Growth” (capital-développement) et du “Buy-Out” (capital-transmission).

Les gérants de fonds ciblés ont tous au moins 20 ans d’expérience en Private Equity. Pour le millésime 2025, Altaroc a sélectionné 7 fonds :

- Insight XIII et GBF XIII (Insight Partners)

- Hg Saturn 4 & Hg Mercury 5 (Hg Capital)

- Great Hill Equity Partners IX (Great Hill Partners)

- Inflexion Buyout Fund VII (Inflexion)

- New Mountain SEF II (New Mountain)

- Nordic Capital XII (Nordic Capital)

D’ailleurs, 2 engagements ont déjà été confirmés pour le millésime 2025 :

- 52 millions de dollars dans Insight Partners XIII et son fonds compagnon Insight Growth Buy-Out Fund XIII.

- 60 millions d'euros dans Hg Saturn 4, un fonds de LBO large cap dédié au secteur des logiciels.

Par ailleurs, le FPCI Altaroc Odyssey 2025 réalisera plusieurs co-investissements directement au capital d’entreprises. Cela représentera environ 20% du total des investissements.

En termes de répartition géographique, le portefeuille ciblera :

- L’Amérique du Nord (45%)

- L’Europe (45%)

- Asie et reste du monde (10%)

Cette stratégie permet de mettre en portefeuille les meilleures cibles à travers le monde.

Le FPCI d’Altaroc vise ainsi à combiner plusieurs secteurs d’activité :

- Technologie (50% à 60%)

- Services (20%)

- Santé (10% à 20%)

- Consommation (10%)

Le fonds présente un risque de perte en capital et un risque de liquidité. Les performances passées ne préjugent pas des performances futures.

Pourquoi faire confiance à Altaroc ?

Nous allons vous présenter les principaux atouts du gérant de fonds Altaroc.

Altaroc : une équipe expérimentée dans le Private Equity

Altaroc Partners a été créée en 2021 par 2 figures du Private Equity français :

- Maurice Tchenio : acteur historique du Private Equity en France et fondateur de d’Apax Partners et d'Altamir. Il a 50 ans d'expérience en Capital-Investissement.

- Frédéric Stolar : co-fondateur du fonds de Private Equity Sagard, il a plus de 35 ans d’expérience au sein de plusieurs grands groupes.

L'équipe est complétée par Louis Flamand (Chief Investment Officer) qui possède plus de 20 ans d'expérience en fonds de fonds. Il a également été Directeur des Investissements Europe / Asie chez Metlife.

Aujourd’hui, Altaroc dispose d’une équipe de plus de 70 experts répartis à Paris, Genève et dans d’autres bureaux européens.

Enfin, les fondateurs investissent 33 millions d'euros de leurs fonds propres dans chaque millésime depuis 2021. Cette mise de fonds substantielle garantit que les intérêts des gérants et des investisseurs sont alignés.

Un historique de performance reconnu

Depuis sa création, Altaroc a su convaincre plus de 7 000 investisseurs et lever plus de 1,4 milliard d'euros. D’ailleurs, Altaroc s’est vu décerner le label de "Plateforme de Private Equity de l'année 2024" par le site Gestion de Fortune.

Altaroc possède également une expertise dans les fonds d’investissement fiscaux réglementés par l’Autorité des Marchés Financiers (AMF).

Un accès aux meilleurs fonds d’investissement

En souscrivant au FPCI Altaroc Odyssey 2025, vous accédez à une sélection de fonds de Private Equity habituellement inaccessibles au grand public (Hg Capital, Insight Partners, Great Hill Partners, etc.).

Grâce à Altaroc, les épargnants peuvent bénéficier de l'expertise et du potentiel de croissance des meilleurs gérants de fonds mondiaux.

Une transparence totale sur la gestion du fonds

Les investisseurs d'Altaroc bénéficient d'une plateforme 100% digitale pour suivre et piloter leurs investissements. Altaroc transmet aux investisseurs des reportings financiers complets à chaque trimestre.

De plus, le gérant de fonds s’engage à fournir un rapport ESG (critères Environnementaux, Sociaux et de Gouvernance) chaque année.

Conclusion

Le FPCI Altaroc Odyssey 2025 représente une opportunité d'investissement intéressante pour les épargnants souhaitant accéder à un fonds de fonds de Private Equity.

Avec un ticket d'entrée de 100 000 euros, ce fonds offre un accès privilégié à 6 gérants parmi les plus performants au monde. En effet, Altaroc ne cible que des gestionnaires qui font partie du top 25% en termes de retour sur investissement. Ces types de véhicules financiers sont généralement réservés aux investisseurs institutionnels.

Le millésime 2025 d’Altaroc Odyssey bénéficie de plusieurs avantages :

- Un timing d'investissement optimal avec la reprise du marché après la baisse des valorisations de 2022-2023.

- Une spécialisation dans les nouvelles technologies (50-60% d'exposition).

- Une large diversification sur 150 à 170 sociétés sous-jacentes réparties principalement entre l'Europe et l'Amérique du Nord.

- Un alignement d'intérêts avec les fondateurs (33 millions d'euros investis dans chaque millésime)

Altaroc Partners a démontré sa capacité à sélectionner les meilleurs gérants, ce qui lui a valu le prestigieux label "Plateforme de Private Equity de l'année 2024" décerné par le magazine Gestion de Fortune.

L'objectif de TRI net de 13% du FPCI Altaroc Odyssey 2025 apparaît réaliste et ambitieux compte tenu de la qualité des gérants sélectionnés, et du contexte de marché favorable.

L'expertise des fondateurs Maurice Tchenio (plus de 50 ans d'expérience) et Frédéric Stolar (plus de 35 ans d'expérience) garantit une sélection rigoureuse basée sur des critères quantitatifs et qualitatifs stricts.

Comme tout investissement en Private Equity, le FPCI Altaroc Odyssey 2025 présente aussi des risques de perte en capital et d’illiquidité (blocage des fonds pendant 10 à 13 ans).

Par ailleurs, ce millésime 2025 est particulièrement concentré sur le secteur des technologies, ce qui peut présenter un risque en cas de ralentissement de ce secteur. Mais Altaroc observe un momentum intéressant qui justifie ce choix, notamment avec l’essor de l’IA.

Le FPCI Altaroc Odyssey 2025 s'adresse donc aux investisseurs avertis qui recherchent une exposition diversifiée au Private Equity international.