Après dix trimestres consécutifs en territoire positif, le Ramify Private Equity Index (RPEI) enregistre pour la première fois depuis son lancement un repli au T2 2025 (-0,4 %). Un résultat principalement lié à la dépréciation du dollar (-9 % sur ce trimestre) consécutive au Liberation Day proclamé par Donald Trump début avril, ainsi qu’à un facteur idiosyncrasique isolé : la baisse de près de 16 % du fonds evergreen Novaxia One, liée au refus de deux permis de construire. En neutralisant ce fonds, la performance du RPEI ressortirait à –0,1 %, confirmant des fondamentaux globalement solides sur le marché du private equity des particuliers.

Données clés du RPEI au T2 2025

- Performance globale : –0,4 % (vs +0,9 % au T1 2025), repli justifié notamment par la dépréciation du dollar.

- Fonds evergreen : –0,6 %, pénalisés par la baisse exceptionnelle d’un fonds sous-jacent en immobilier. Exclusion faite de ce fonds, le sous-indice evergreen afficherait +1,2 %.

- Capital-Transmission (Buyout) : +1,1 %, porté par des fonds concentrés sur le marché européen.

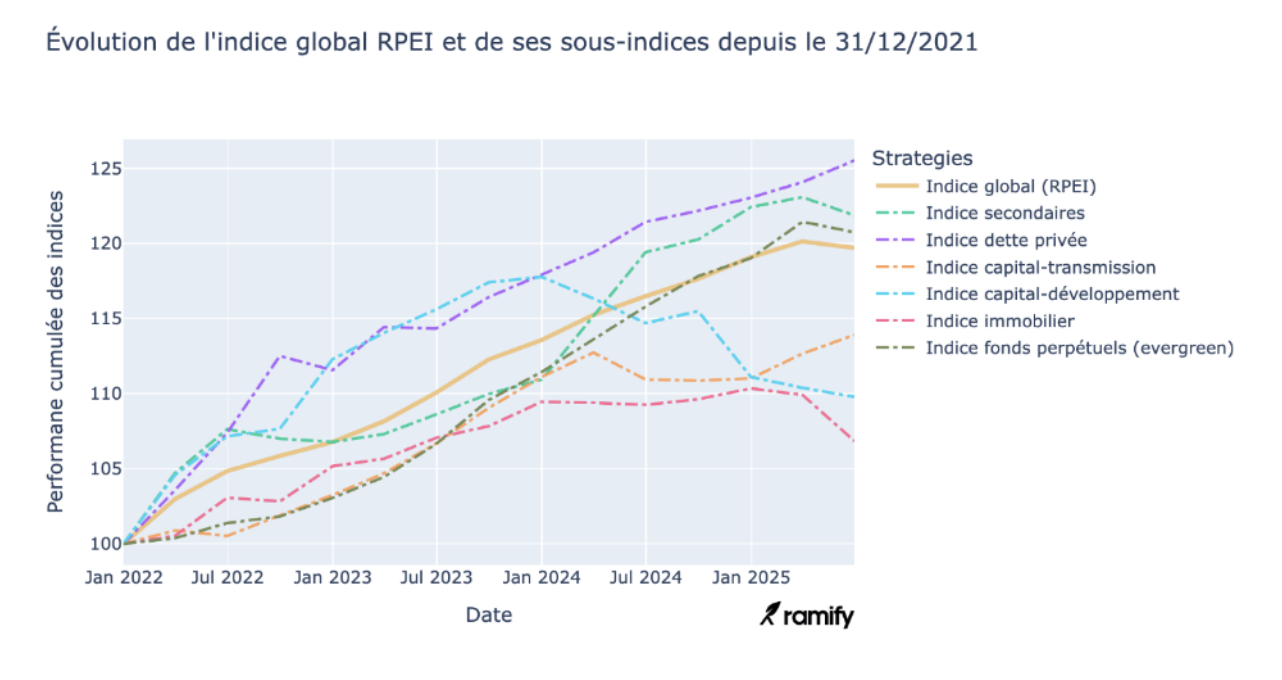

- Dette privée : +1,2 %, confirmant sa résilience. Depuis le lancement du RPEI, le segment affiche une performance annualisée de 6,7 %.

Lancé en janvier 2022, le RPEI est le premier indice français mesurant la performance des fonds de private equity accessibles aux particuliers. Mis à jour trimestriellement, il repose sur une méthodologie propriétaire, alimentée par les données de marché de 75 fonds, représentant plus de 12 Md€ d'encours, et permet de suivre les principales stratégies du marché : buyout, croissance, dette privée, immobilier, evergreen et secondaires.

Une performance affectée par la chute du dollar, malgré des fondamentaux solides

Au deuxième trimestre 2025, le RPEI enregistre sa première performance négative depuis sa création (–0,4 %), imputable à la dépréciation du dollar consécutive au Liberation Day annoncé par Donald Trump. La baisse de près de 9 % du billet vert a, en effet, mécaniquement pesé sur les fonds fortement exposés aux États-Unis, qui représentent une part significative de l’indice. À cela s’ajoute un événement isolé : la correction du fonds evergreen Novaxia One (–15,67 %), liée au refus de deux permis de construire. Sans cet effet idiosyncratique, la performance du RPEI aurait été quasiment stable (–0,1 %).

Malgré cette volatilité de change, les fondamentaux du private equity restent solides et les professionnels du secteur se veulent rassurants : près de 75 % des plus de 100 gérants internationaux interrogés par Neuberger Berman en avril 2025, après l’épisode du Liberation Day, n’anticipent aucun ajustement significatif des valorisations des sociétés en portefeuille à court terme, contrairement aux marchés cotés, souvent plus sensibles aux chocs macroéconomiques.

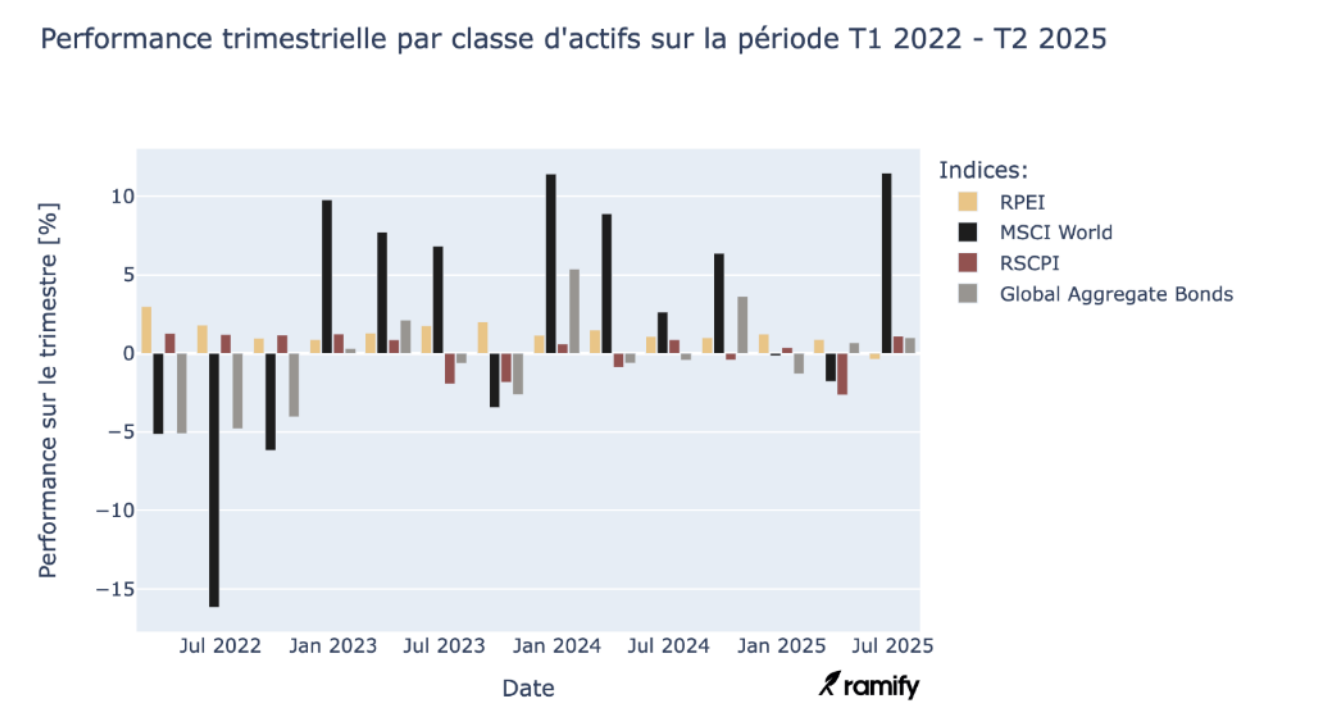

La comparaison avec les autres classes d’actifs sur la période illustre ce phénomène. Le MSCI World (Net Total Return) progresse de +11,5 % en dollars dans un trimestre particulièrement volatil marqué par un drawdown de -10,5 % début avril avant un rebond porté par les valeurs technologiques. Convertie en euros, la performance tombe à +2,5 %, reflet direct de la dépréciation du dollar pour les investisseurs européens. De leur côté, les marchés obligataires (Bloomberg Global Aggregate Bonds) restent quasi stables à +0,1 %, tandis que les SCPI à capital variable, mesurées via l’indice RSCPI (Ramify SCPI Index), enregistrent une progression de +1,1 %, traduisant une stabilisation du segment après le réajustement observé au premier trimestre

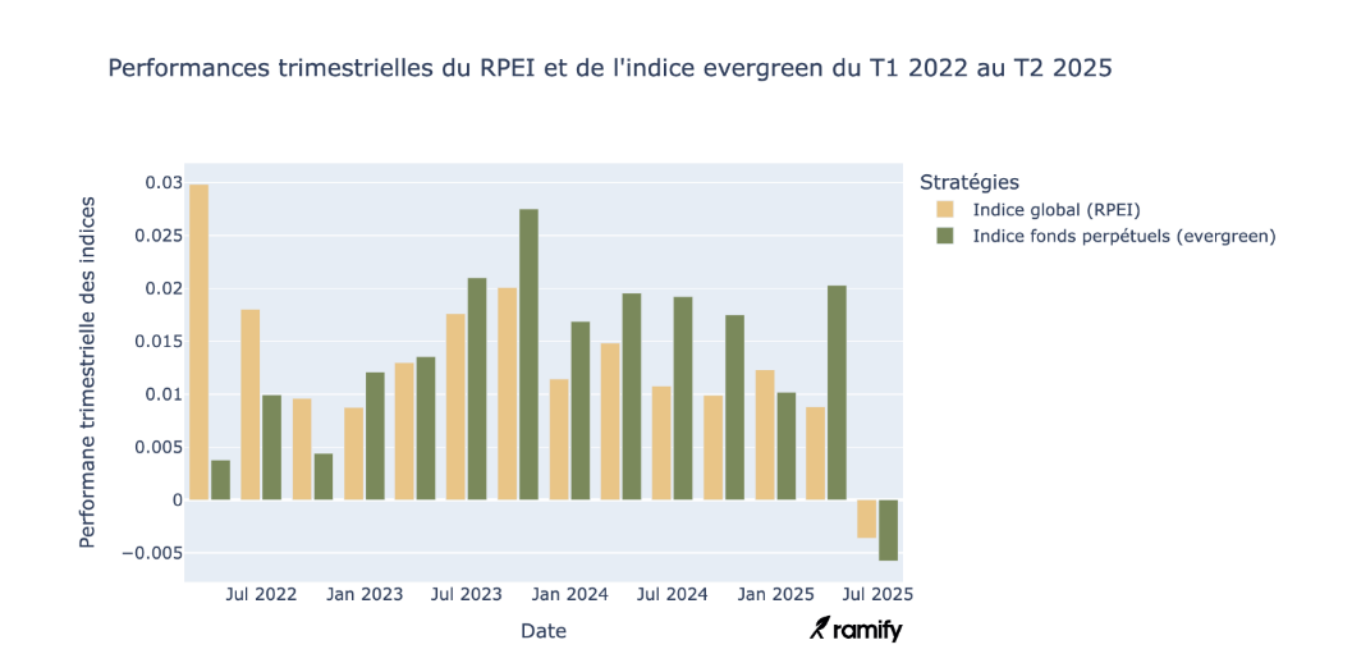

Fonds evergreen : un trimestre contrasté, mais une tendance de long terme durable

L’indice evergreen a été fortement pénalisé par la contre-performance de Novaxia One, l’un des 12 fonds qui le composent. Sa performance ressort ainsi à –0,6 %, soit une sous-performance de 20 points de base par rapport au RPEI global. En excluant Novaxia One, le sous-indice afficherait +1,2 %. Le caractère isolé de cet impact illustre bien que la performance d’un fonds evergreen dépend étroitement de la qualité de la gestion et de la sélection d’opportunités, et que la construction d’un portefeuille diversifié de ces fonds requiert une due diligence approfondie.

Depuis son lancement, le sous-indice evergreen enregistre d’ailleurs une surperformance régulière, avec un hit rate de 65 % (proportion de trimestres en surperformance).

Analyse par segment : des performances dispersées sur le trimestre

La performance du private equity au T2 2025 présente une forte dispersion selon les segments. Les stratégies les plus exposées à l’Europe tirent leur épingle du jeu : la dette privée progresse de +1,2 %, confirmant sa capacité à générer des rendements réguliers (6,7 % annualisés depuis le lancement), tandis que le capital-transmission (buyout) avance de +1,1 %, porté par plusieurs fonds européens dynamiques, dont Private Corner Wealth Expansion (+10 %) et Ciclad 7 Private Investors (+3 %).

À l’inverse, les segments plus sensibles au risque de change reculent. Les secondaires affichent ainsi un repli de –1 % sur le deuxième trimestre, notamment pénalisés par l’exposition au dollar de certains fonds (Opale Stratégies Secondaires : –8,3 %), même si la tendance de long terme reste solide avec une performance annualisée à 6,6 % depuis le lancement de l’indice. Le capital-développement, déjà fragilisé en 2024, poursuit son repli (–0,6 %), et l’immobilier en private equity enregistre la plus forte baisse (–2,8 %), impacté par la correction de Novaxia One.

Dette privée : un secteur solide malgré les turbulences médiatiques

Les récents cas de fraude médiatisés (Cantor Group V, First Brands, Tricolor, Broadband Telecom) ont suscité des interrogations sur un éventuel risque systémique dans la dette privée. En réalité, ces situations demeurent circonscrites à certains segments spécifiques, principalement le crédit structuré (structured credit, CLOs) et le crédit adossé à des actifs (asset-based lending, ABF), et ne concernent pas directement les fonds de dette privée composant l’indice RPEI, majoritairement positionnés en direct lending, où la relation directe entre prêteur et emprunteur permet un contrôle renforcé (documentation stricte, covenants protecteurs, suivi actif).

Les rendements de la dette privée restent attractifs malgré un léger resserrement des spreads : la baisse des taux de base (€STER, SOFR), consécutive à l’assouplissement des politiques monétaires, réduit mécaniquement le coût de financement. Les spreads se sont comprimés sous l’effet d’une concurrence accrue entre prêteurs, mais demeurent supérieurs à ceux des marchés publics : environ +520 points de base dans le privé contre +390 points de base sur le marché syndiqué.

Quelques tensions apparaissent néanmoins, avec une hausse du recours aux intérêts PIK (Payment-In-Kind), passés de 6,9 % des prêts privés à près de 20 % du marché en trois ans, traduisant la fragilité accrue de certains emprunteurs mais aussi la souplesse structurelle du crédit privé, capable d’aménager ses conditions pour préserver la continuité financière des entreprises financées.

« Ce trimestre illustre combien le private equity peut être exposé ponctuellement à des effets exogènes comme les taux de change, les événements réglementaires ou politiques. Mais les fondamentaux demeurent intacts : diversification sectorielle, performance régulière de la dette privée, dynamique soutenue du marché secondaire. Ces résultats rappellent aussi l’importance d’une sélection rigoureuse des fonds, appuyée sur une due diligence approfondie et un contrôle renforcé des véhicules et des gestionnaires, pour construire des portefeuilles véritablement résilients», rappelle Samy Ouardini, cofondateur de Ramify.

Ramify, spécialiste du Private Equity

Convaincu de l’intérêt du capital investissement pour les particuliers, Ramify propose l’une des gammes les plus larges du marché, avec une cinquantaine de fonds sélectionnés auprès des meilleurs gérants.

Depuis deux ans, nous publions un Baromètre “Les investisseurs particuliers et le Private Equity” qui explore les dernières tendances du secteur.

En lançant le RPEI, Ramify poursuit cette démarche pour encourager le développement de cette classe d’actifs et toucher encore plus de particuliers.

« L'objectif de cet indice est de fournir aux particuliers un outil clair et transparent pour suivre l'évolution du marché du Private Equity et mieux comprendre les performances de leurs investissements, » explique Olivier Herbout, co-fondateur et CIO de Ramify. « *Alors que le Baromètre Ramify 2024 montre une hausse continue de l’intérêt des épargnants pour le Private Equity, il est essentiel de leur offrir des instruments pour analyser cette classe d'actifs en pleine expansion. Depuis le début de l’indice - Janvier 2022 - le Private Equity pour les particuliers a été la classe d’actifs la plus performante et la plus stable. Si ces atouts forts persistent dans le futur, elle devrait s’imposer à la très grande majorité des Français. ».*

Méthodologie

L'indice RPEI est un indice pondéré en fonction de la capitalisation de chaque fonds, avec une limite de 20% maximale par fonds.

La performance de chaque fonds est calculée en tenant compte des cash-flows par part et des valeurs liquidatives (VL) des parts des fonds de capital-investissement.

Cet indice est mis à jour trimestriellement pour refléter la performance des fonds au cours de chaque trimestre. Il couvre 64 fonds ouverts aux particuliers, représentant une capitalisation totale de 11,4 Md€

Les FCPI (Fonds Commun de Placement dans l'Innovation) et les FIP (Fonds d'Investissement de Proximité) à avantage fiscal sont exclus du périmètre. Ces rendements sont ensuite combinés pour former un indice avec une valeur de départ de 100 au 31 décembre 2021.

En savoir plus sur la méthodologie

Glossaire des différentes catégories

- Dette privée (ou Private Debt) : Fonds spécialisés dans le financement par dettes privées.

- Fonds secondaires (ou Secondaries) : Fonds qui achètent des participations dans d'autres fonds de capital-investissement existants ou des portefeuilles de fonds secondaires.

- Capital - transmission (ou Buyout) : Fonds axés sur l'acquisition de sociétés établies, avec des stratégies de valorisation et de croissance à long terme.

- Capital-développement (ou Growth Equity): Fonds investissant dans des entreprises en expansion avec un potentiel de croissance élevé.

- Immobilier (ou Real Estate) : Fonds investissant dans des sociétés du secteur immobilier, permettant aux investisseurs de participer à la croissance et à la création de valeur de ces entreprises