Avertissement : cet article est rédigé par Ramify, dont les fondateurs et l’équipe d’investissement sont aussi à la tête de Valhyr Capital.

Caractéristiques clés du fonds evergreen X Fund

Ce fonds evergreen permet aux investisseurs d’accéder aux meilleurs fonds des plus grandes sociétés de gestion en Private Equity et en Dette Privée.

Il est structuré de façon à offrir une liquidité trimestrielle aux investisseurs (dans la limite de 5 % de l’actif net du fonds).

Les forces et faiblesses du fonds semi-liquide X Fund

Le X Fund propose d’investir dans une sélection de gérants de premier plan sur les marchés privés, avec un ticket d’entrée attractif et une option de liquidité trimestrielle sous condition.

Les forces du X Fund de Valhyr Capital

L’accès à des gérants de très grande qualité

Le X Fund sélectionne les meilleurs fonds de Private Equity et de Dette Privée des plus grandes sociétés de gestion partout dans le monde.

Il s’agit d’un fonds evergreen en architecture ouverte, aussi l’allocation du fonds et ses sous-jacents est appelée à évoluer au fil du temps.

A titre illustratif, voici les différents gérants dans lequel a investi le fonds à fin novembre 2025 :

Ces gérants s'adressent traditionnellement à des investisseurs institutionnels et disposent d'un historique de performance sur plusieurs cycles économiques.

En tant qu'acteurs leaders de leur segment de marché, ils ont accès à un grand nombre d'opportunités d'investissement.

La structure de fonds de fonds permet de combiner plusieurs de ces stratégies au sein d'un seul véhicule, offrant une diversification entre gérants, zones géographiques et millésimes d'investissement qui serait difficile à répliquer individuellement.

Un ticket d’entrée très abordable pour des gérants de premier plan

Vous pouvez investir dans le X Fund à partir de 20 000 €.

Pour un investisseur qui souhaiterait construire une poche de non coté dans son allocation, cela lui permet de s’exposer à ces classes d’actifs sans déséquilibrer son portefeuille.

Par exemple, si vous ciblez une allocation de 20 % en non coté, le ticket d'entrée de 20 000 € correspond à un patrimoine total de 100 000 €.

Fin 2025, le X Fund est déjà référencé au sein des contrats d’assurance-vie Apicil et Generali avec un ticket d’entrée encore abaissé de 1 000 €.

Une allocation pensée pour réduire la volatilité

Le X Fund a été conçu sur la base de méthodes quantitatives afin de limiter la volatilité annualisée du fonds.

Cela passe par l’intégration de classes d’actifs alternatives (private equity et dette privée) dont la volatilité historique ressort plus stable que celle des marchés actions.

La volatilité attendue du fonds est inférieure à 7 %, soit environ la moitié de la volatilité historique d’un indice action diversifié comme le MSCI World.

Un fonds non coté qui préserve la liquidité des investisseurs

Grâce à sa structure evergreen, le fonds laisse la possibilité aux investisseurs de sortir du fonds à leur convenance tous les trimestres.

Cette fenêtre de liquidité est sujette à condition : les demandes de retraits ne doivent notamment pas dépasser 5 % de l’actif du fonds.

Par rapport à un fonds non coté traditionnel (closed-end), où le capital investi est immobilisé pendant 8 à 10 ans, il s’agit donc d’une amélioration sensible de la liquidité pour l’investisseur.

Sauf en cas de tension sur la liquidité du fonds, l’investisseur décide combien de temps il souhaite rester au fonds et son timing de sortie ; à l’opposé du modèle classique où les distributions sont à la main du gérant.

Les faiblesses du X Fund de Valhyr Capital

Le X Fund présente les limitations habituelles des fonds non cotés evergreen.

Un risque de perte en capital

Le fonds est investi sur des sous-jacents à capital non garanti dont le rendement peut être négatif sur une période plus ou moins longue.

Un investisseur dans le X Fund pourrait, à l’image de n’importe quel fonds avec un profil de risque élevé, subir une perte en capital.

Une exposition à un risque de change

Le fonds est majoritairement exposé aux marchés nord-américains et donc au dollar américain.

La performance du fonds sera impactée, du moins sur sa part investie outre-atlantique, à la variation de la paire Euro-Dollar.

La performance finale du fonds pourrait être inférieure à celle de ses sous-jacents si l’euro venait à se renforcer par rapport aux devises étrangères.

Un risque de liquidité

Il n’est pas possible de sortir immédiatement du X Fund comme un investisseur pourrait en avoir l’habitude sur un ETF, une action ou une obligation.

La fenêtre de liquidité trimestrielle offerte à l’investisseur est conditionnée à un certain équilibre entre les entrants et les sortants dans le fonds.

Dans le cas où les demandes de retrait, non compensées, dépasseraient 5 % de l’actif net du fonds, la société de gestion est en pouvoir de ne pas honorer toutes les demandes de retrait afin de préserver l’intérêt des investisseurs.

La poche de liquidité du fonds pourra être mise à profit pour faciliter la sortie des investisseurs, mais sans visibilité précise sur le délai nécessaire.

Lire aussi : notre guide des fonds evergreen

Un historique de performance de l’équipe de gestion limité

Ce fonds est géré par Tygrow, lui-même conseillé par Valhyr Capital sur la politique d’investissement.

Valhyr Capital est une jeune société de gestion lancée en 2025, dont le X Fund est le premier fonds. L’historique de performance est donc encore à construire.

Les investisseurs attentifs ne manqueront pas de relever cette jeunesse.

Cependant, le sérieux de l’équipe dirigeante (notamment celle de son président Olivier Herbout, ex-gestionnaire d’actif institutionnel chez Goldman Sachs à New York) est reconnu par différents partenaires prestigieux :

- Les gérants Blackstone, EQT, Morgan Stanley, Neuberger Berman ou Goldman Sachs AM, tous à la tête de plusieurs centaines de milliards de $ d’actifs, ont accordé leur confiance à Valhyr Capital pour être présent dans le fonds dès 2025.

- Quelques mois après le lancement du fonds, le X Fund était déjà référencé par les assureurs Apicil et Generali.

- L’AMF a accordé dès 2025 le statut ELTIF 2.0 au fonds qui lui impose un cadre réglementaire renforcé.

Les performances du X Fund de Valhyr Capital

Le X Fund ayant, à la date de rédaction de cet avis, moins d’un an d’existence, sa performance réelle donne encore une indication limitée sur son rendement à long terme.

Néanmoins, Valhyr Capital a pu réaliser des backtests sur 15 ans (de janvier 2010 à juin 2024) qui font apparaître des performances très attractives et en ligne avec les objectifs du fonds :

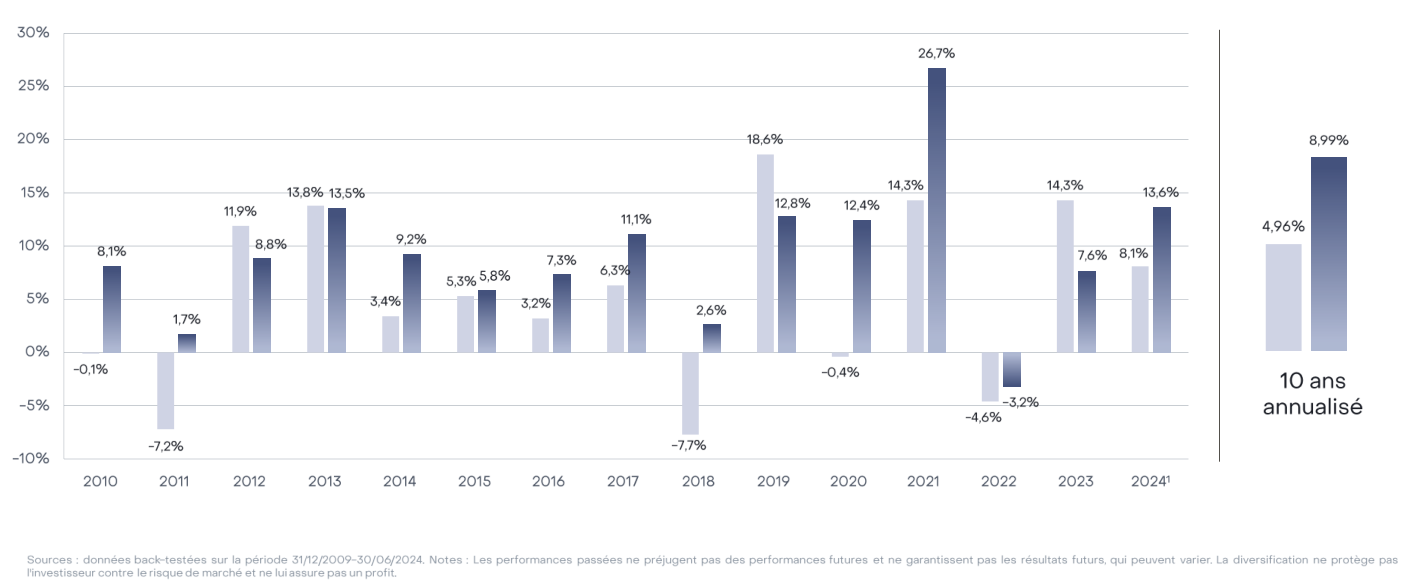

Lecture : rendement annuel sur 15 ans du X Fund (backtest, en bleu foncé) et d’un portefeuille classique 60/40 (en bleu clair).

Le portefeuille standard est défini comme un portefeuille composé à 60 % d’actions de l’Eurostoxx 50 et à 40 % de fonds euros.

La performance du X Fund est calculée nette de frais.

Sur les 10 dernières années écoulées à mi-juin 2024, le X Fund aurait dégagé un rendement annualisé de 8,99 %, contre 4,96 % pour le portefeuille standard.

De plus, depuis 2010 le portefeuille standard aurait connu 4 années de performances négatives (2011 : -7,2 %, 2018 : -7,7 %, 2020 : -0,4 %, 2022 : -4,6 %) contre 1 seule pour le X Fund (2022 : -3,2 %).

Cette résilience historique du X Fund lors des périodes de repli boursier illustre clairement l’apport de la diversification offerte par une exposition aux marchés privés, qui contribue à réduire la volatilité globale du portefeuille.

Performance historique des fonds sous-jacents

On peut en revanche s’appuyer sur la performance historique de fonds sous-jacents proposés dans le X Fund à fin septembre 2025.

Cette sélection de fonds est appelée à évoluer dans le futur, néanmoins les critères de sélection resteront les mêmes, notamment en termes d’historique de performance.

Au 30/09/25, ces 4 fonds représentent 91 % de l’encours du X Fund. On constate que la performance à date, ainsi que la performance historique des gérants est alignée avec les objectifs affichés du X Fund.

L’avis de Ramify : Pourquoi investir dans le fonds X Fund

Le X Fund est un fonds pertinent pour construire une allocation diversifiée aux marchés privés au sein d’un portefeuille :

- Exposition complète aux marchés privés : un seul investissement permet d’investir en private equity (primaire et secondaire) et en dette privée.

- Diversification en termes de gérants avec accès à des leaders mondiaux.

- Ticket d’entrée accessible : 20 000 € en direct, 1 000 € au sein d’une assurance-vie.

- Avantages classiques des fonds evergreen :

- Rendement immédiat (sans courbe en J)

- Fenêtre de liquidité trimestrielle qui permet de piloter sa sortie

- Diversification en termes de millésimes.

- Maximisation du multiple : le fonds réinvestit en permanence les distributions sans frottement fiscal.

En 2025, cette offre à peu d’équivalent sur le marché français pour un investisseur qui souhaite construire simplement une allocation non cotée pour son patrimoine avec des contraintes minimum.

Le rendement du fonds est attractif (7 à 10 % annualisé à long terme) et son objectif de volatilité modéré (<7 %) peut en faire une excellente valeur de fonds de portefeuille.

Pourquoi faire confiance à Valhyr Capital ?

Valhyr Capital est la société de gestion de Ramify, fondée par Olivier Herbout et Samy Ouardini en 2025.

Valhyr Capital s’appuie sur l’expertise en gestion d’actif de son équipe dirigeante, cultivées au sein d’institutions financières de premier plan :

- Olivier Herbout, co-fondateur et président, ex-Vice Président au sein de Goldman Sachs à New York.

- Aymane Oubella, directeur de la recherche, passé par le gestionnaire d’actif SquarePoint Capital.

Via ses différentes levées de fonds, Ramify (et par extension ses dirigeants) ont reçu le soutien de plusieurs acteurs institutionnels de premier plan comme AG2R La Mondiale ou le Crédit-Agricole Brie Picardie mais aussi de fonds d’investissement (Fidelity International Strategic Ventures, Newfund, 13books …).

A partir de 2022, cette équipe s’est déjà illustrée à travers les mandats de gestion confiés à Ramify :

- Performance jusqu’à +27,12 % en 2024, +18,68 % en 2023 (portefeuille Ramify Flagship, pour un risque de 10/10).

- Pionnier du Private Equity en assurance-vie et PER : les contrats Ramify ont été les premiers à intégrer cette classe d’actif dans leurs mandats dès 2022.

Ce travail de mandataire a été récompensé par de nombreuses récompenses nationales par la presse généraliste et spécialisée :

- Oscar de la meilleure gestion déléguée pour une assurance-vie par Gestion de Fortune en 2024

- Prix de la Meilleure Gestion Offensive pour un PER par Capital en 2024

- Elu "Cabinet le plus innovant" lors de la 1ère édition du Palmarès de l’Investissement et du Patrimoine, organisé par CFNEWS & Interinvest en février 2025.

- Lauréat du prix du CGP le plus innovant au salon Patrimonia en septembre 2024, le plus important salon professionnel des gestionnaires de patrimoine en France.

En septembre 2025, Ramify obtient l’agrément ELTIF 2.0 de l’AMF pour son fonds X Fund.

Dès 2025, le X Fund a été référencé par 2 assureurs importants en France : Generali et Apicil qui le distribuent aux seins de leurs contrats d’assurance-vie et PER.

Comment investir dans le fonds X Fund ?

A l’image de l’univers du non coté, la souscription dans le fonds se fait via un intermédiaire :

- Votre conseiller de gestion de patrimoine ou votre banque privée.

- Votre contrat d’assurance-vie ou PER si le X Fund est référencé (c’est déjà le cas chez Apicil ou Generali).

- Un acteur digital comme Ramify (qui partage ses fondateurs et son équipe d’investissement avec Valhyr Capital).

Le X Fund fonctionne à appel de fonds unique : vous devez donc libérer immédiatement 100 % du capital souscrit une fois votre bulletin de souscription accepté.

Historique, stratégie et marchés ciblés du fonds X Fund

Historique du fonds X Fund

Le X Fund est lancé en décembre 2024.

Vous avez peut-être remarqué que le lancement du X Fund a précédé la création de Valhyr Capital : dans les faits le X Fund est né au sein de Ramify alors que Valhyr Capital était en cours de création.

En juin 2025, le fonds obtient l’agrément ELTIF 2.0 de la part de l’AMF ce qui lui permet d’être rapidement référencé auprès de 2 des principaux assureurs français : Apicil et Generali.

Analyse de la stratégie du X Fund

L’allocation du X Fund est dominée par le private equity et la dette privée. Le fonds garde une poche d’actifs cotés non négligeable (alternatifs liquides mais aussi actions et obligations).

Les bornes de chaque classe d’actif sont les suivantes :

- Private equity (non coté) : 40-60 %

- Dette privée (non cotée) : 30-50 %

- Actifs liquides (cotés) : 10-30 %

En termes de géographie, le X Fund s’expose principalement aux marchés européens et nord-américains. Le fonds fait le choix d’une exposition majoritairement européenne sur sa poche de dette privée.

- Amérique du Nord : 50-70 %

- Europe : 40-60 %

- Autres régions : 0-20 %

Le X Fund investit uniquement dans des fonds de Private Equity et de Dette Privée, complétés par une poche d’actifs liquides gérée de manière active.

Concrètement, ce fonds est conçu pour maximiser le rendement ajusté du risque délivré à l’investisseur.

Il cherche donc à optimiser la performance sans exposer l’investisseur à des variations de valorisation trop élevées.

La stratégie de dette privée au sein du X Fund

Le X Fund favorise la dette senior, à savoir le type de dette qui présente les meilleures garanties de remboursement.

Il privilégie aussi les sociétés qui évoluent dans des secteurs résilients et non cycliques comme le logiciel ou la santé.

Enfin, le X Fund privilégie des fonds de dette privée qui utilisent peu de levier.

Les opérations de LBO (rachat avec effet de levier mené par un fonds de private equity) représentent une part importante des transactions effectuées, ce qui garantit un alignement d’intérêt avec l’actionnaire.

A fin septembre 2025, le X Fund est investi dans 2 véhicules semi-liquides structurés par des leaders mondiaux de la dette privée (Blackstone et Goldman Sach AM) et tournés vers l’Europe.

Ce choix géographique s’explique par une maturité moins avancée du crédit privé en Europe, ce qui est de nature à augmenter la capacité des fonds à accéder à des opérations de grande qualité.

Au 30/09/25, la poche de dette privée du X Fund est exposée à 270 sociétés, avec un EBITDA moyen supérieur à 100 millions d’€.

La stratégie de private equity au sein du X Fund

Le X Fund favorise largement le segment Buyout, le plus mature de l’univers du private equity, qui offre historiquement un profil de rendement attractif et régulier, avec une appétence particulière pour les stratégies de co-investissement et secondaires.

Le co-investissement consiste à investir non pas à travers mais aux côtés de fonds de private equity leader, avec une économie significative sur les frais de gestion.

Le marché secondaire se pose lui comme fournisseur de liquidités aux gérants et investisseurs de private equity. Il permet d’entrer sur des portefeuilles de private equity avec un premier recul sur la performance (investissement initié 2 à 5 ans en arrière) et une décote à l’achat.

Au 30/09/25, le X Fund est investi en private equity au sein de 2 fonds (EQT et Neuberger Berman).

Le fonds EQT est un fonds de fonds qui investit dans tous les fonds d’EQT (principalement du buyout large-cap) avec un recours important au co-investissement (38 % du fonds Nexus au 30/09/25) aux côtés d’EQT.

Le fonds de Neuberger Berman est spécialisé dans le co-investissement et les transactions secondaires sur le segment buyout. Contrairement au fonds d’EQT, il est exposé à large éventail de sponsors.

La stratégie du X Fund pour sa poche liquide

Le X Fund est minoritairement (< 7 % au 30/09/25) investi en actions cotés, par le biais d’un ETF S&P 500.

Le fonds a également la possibilité de se positionner sur des fonds obligataires ou encore des fonds alternatifs liquides (qui déploient des stratégies proches de celles des Hedge Fund).

Le modèle de frais

Le X Fund fonctionne d’abord sur une logique de fonds de fonds qui implique normalement une double couche de frais (il faut rémunérer le gérant du X Fund et les gérants des fonds sous-jacents).

Dans les faits, les frais de gestions annuels sont maintenus entre 1,5 % et 1,82 % (selon le montant souscrit), sans commission de surperformance.

Cette structure est donc relativement légère pour un fonds de fonds.

Le X Fund face à des fonds similaires

Le X Fund propose un positionnement singulier sur le marché français :

- Logique de fonds de fonds investie pour partie en Private Equity et pour autre en dette privée.

- Structure evergreen qui offre une fenêtre de liquidité trimestrielle (sous condition).

- Part d’actifs liquides (10 à 30 %) avec notamment une exposition assez inédite à la classe d’actif des alternatifs liquides.

Les fonds qui permettent d’investir en parallèle en private equity et en dette privée sont déjà rares sur le marché, a fortiori structurés en evergreen.

Néanmoins on peut penser à 2 fonds semi-liquides proposés par Eurazeo et Tikehau Capital :

Le X Fund se distingue par :

- Un ticket d’entrée très attractif en assurance-vie : 1 000 €

- Une diversification en termes de gérants qu’on ne retrouve pas sur les 2 autres fonds (il s’agit de fonds “internes” investis uniquement dans les propres fonds de la société de gestion émettrice)

- Un objectif d’investissement d’au moins 50 % du fonds en Amérique du nord et notamment aux Etats-Unis.

Lire aussi : Les 8 meilleurs fonds evergreen en France

Conclusion

Le X Fund apporte une proposition de valeur inédite sur le marché des investisseurs francophones.

Dès 1 000 € (20 000 € hors assurance-vie), vous pouvez investir dans un portefeuille diversifié des meilleurs gérants mondiaux de dette privée et private equity (à titre illustratif à fin septembre 2025 : Blackstone, EQT, Neuberger Berman, Goldman Sachs AM).

Malgré la très forte exposition aux marchés privés (70 à 90 %) du fonds, vous conservez une liquidité trimestrielle sous condition.

Via des méthodes quantitatives, ce fonds est conçu pour délivrer un rendement attractif de l’ordre de 7 à 10 % par an avec une volatilité maîtrisée (< 7 %), ce qui en fait une excellente valeur de fonds de portefeuille.

Avertissement : Valhyr Capital est une société de gestion détenue à 100 % par Ramify. Nous communiquons cette relation capitalistique dans un souci de transparence et de conformité avec les règles encadrant les potentiels conflits d’intérêts.