Combien rapportent 100 000 euros placés par mois ?

Voici un tableau détaillé des rendements mensuels que peuvent générer 100 000 euros (avec perception annuelle des intérêts). À noter que ce tableau ne tient pas compte du cumul des intérêts composés.

Combien rapportent 100 000 euros quand on laisse les intérêts s'accumuler ?

Voici un tableau détaillé des rendements que peuvent générer 100 000 euros selon différents taux d'intérêt en capitalisant les intérêts, c'est-à-dire quand on laisse les intérêts s'accumuler.

Ce tableau se base sur un versement annuel des intérêts

Le calcul des intérêts composés (rendements cumulés)

Voici la formule de calcul des rendements cumulés : 100 000 x (1 + taux d'intérêt)^durée

Exemple de calcul : 100 000 euros placés à 3% pendant 5 ans ; 100 000 x (1 + 3%)^5 = 115 928

Comme vous le voyez dans le tableau ci-dessus, la progression est exponentielle :

- Avec un taux d'intérêt à 1%, les 100 000 placés ont généré 22 020 euros d'intérêts en 20 ans.

- Avec un taux d'intérêt à 10%, les 100 000 placés ont généré 572 750 euros d'intérêts en 20 ans.

Nous observons une accélération de la production des intérêts grâce à l'effet boule de neige :

- Entre la 1ère et la 5ème année : 61 052 euros d'intérêt sont produits (taux d'intérêt de 10%)

- Entre la 15ème et la 20ème année : 255 026 euros d'intérêt sont produits (taux d'intérêt de 10%)

La puissance des intérêts composés (effet boule de neige)

Lorsqu'un placement financier génère des intérêts et qu'on les laisse s'accumuler, ces derniers génèrent à leur tour des intérêts. C'est ce qu'on appelle l'effet boule de neige.

Les intérêts produisent des intérêts qui s'accumulent au fil des ans. Plus le taux d'intérêt est élevé, moins il faudra de temps pour que les intérêts accumulés dépassent le capital de départ.

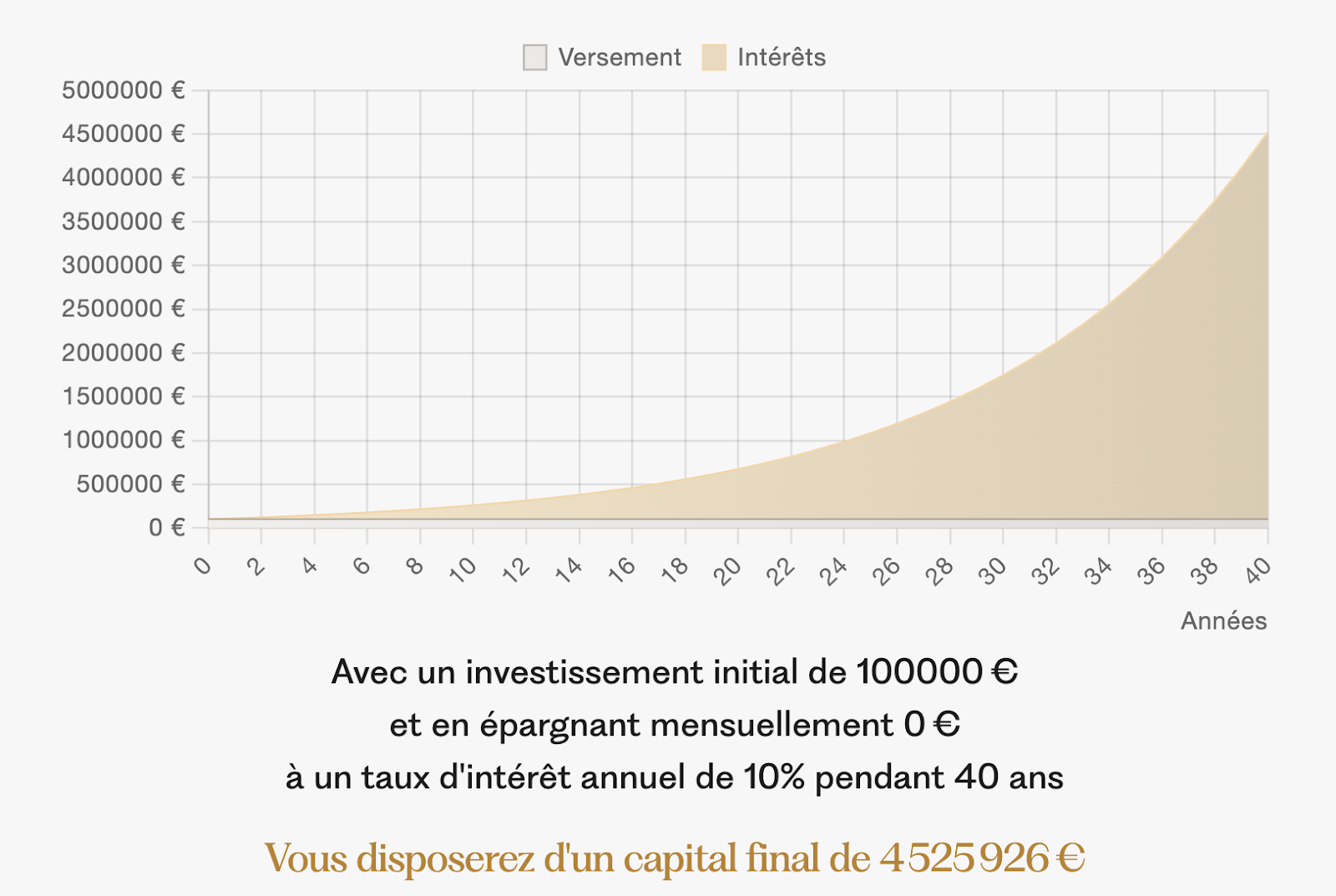

En illustrant avec des graphiques, cela donne :

Investisseur de 25 ans, placement initial de 100 000 euros à 10% pendant 40 ans :

Investisseur de 35 ans, placement initial de 200 000 euros à 10% pendant 30 ans :

Pour aller plus loin : Calculatrice avancées d’intérêts composés avec frais, impôts pris en compte (et explications)

Combien de temps faut-il pour doubler ou tripler vos 100 000 euros ?

Avec 100 000 euros placés à 1,7% par an (le taux du livret A au 1er août 2025) :

- Votre capital doublera en 41 ans

- Votre capital triplera en 65 ans

Avec 100 000 euros placés à 5% par an (approximativement le rendement des SCPI) :

- Votre capital doublera en 15 ans

- Votre capital triplera en 23 ans

Avec 100 000 euros placés à 9% par an (approximativement le rendement de l'indice boursier du MSCI World) :

- Votre capital doublera en 8 ans

- Votre capital triplera en 13 ans

Calculer rapidement avec la règle des 72

Pour déterminer facilement combien de temps il vous faudra pour doubler votre capital, vous pouvez utiliser la règle des 72.

Il vous suffit de diviser le nombre 72 par le taux d'intérêt de votre placement.

Exemple : avec une assurance-vie rapportant en moyenne 7% par an, vous mettrez environ 10 ans pour doubler votre capital (72 / 7 = 10,3).

Quel placement pour 100 000 euros ?

Avec 100 000 euros à placer, vous avez accès à un large éventail d'investissements.

Le choix du bon placement dépend de votre horizon de placement, de votre tolérance à la prise de risque, et de vos objectifs financiers.

Pour bien choisir, il est essentiel de comprendre les différentes catégories de placements disponibles.

Les placements sans risque

Les placements sans risques sont la base de votre pyramide patrimoniale. Ils garantissent la conservation de votre capital.

Ils peuvent être utilisés pour votre épargne de précaution ou vos projets à court terme.

Nous allons vous présenter plusieurs exemples de placements sans risque.

Les livrets bancaires réglementés

Il existe des livrets d'épargne réglementés par l'État. Ces placements (Livret A, LDDS, etc.) offrent une sécurité totale, ainsi qu'une grande souplesse d'utilisation, car votre épargne est disponible à tout moment.

Les livrets réglementés possèdent les mêmes caractéristiques dans toutes les banques (nom, plafond, rendement, fiscalité, etc.).

Les placements réglementés imposent des plafonds de versements assez bas, par exemple 22 950 euros pour le Livret A et 12 000 euros pour le LDDS.

Donc pour placer 100 000 euros, il faudrait au choix, combiner plusieurs livrets réglementés et non réglementés, des comptes à terme, ainsi que des fonds euros d’assurance-vie.

À noter que la plupart des livrets réglementés sont exonérés d'impôts.

Les livrets bancaires non réglementés

Les livrets bancaires non réglementés offrent des caractéristiques différentes d’une banque à l’autre. Il est donc primordial de bien comparer leurs caractéristiques afin de choisir le meilleur placement.

Les versements ne sont généralement pas plafonnés, et il est possible de cumuler plusieurs livrets non réglementés.

Leur rendement est soumis à imposition (Prélèvement Forfaitaire Unique de 31,4%).

Combien rapportent 100 000 euros en banque ?

100 000 euros placés en banque, sur plusieurs livrets rapportant 1,7% nets par exemple, rapportent 142 euros par mois.

Voici combien rapporteraient 100 000 euros placés sur des livrets si vous laissez les intérêts s'accumuler :

Ce tableau se base sur un versement annuel des intérêts

Les Comptes À Terme (CAT)

Les Comptes À Terme sont une alternative intéressante pour les placements de court terme. Les CAT impliquent un blocage des fonds durant une période définie à l’avance.

Les CAT proposent des taux qui varient selon la durée du placement. Ce rendement se situe généralement entre 1,5% et 3%.

La fiscalité des gains est identique à celle des livrets bancaires non réglementés (PFU de 31,4%).

Les fonds euros d'assurance-vie

Les fonds euros d’assurance-vie ont généré un rendement moyen d’environ 2,6% en 2024. À noter que les meilleurs contrats peuvent proposer des taux boostés temporaires jusqu'à 4%.

Les fonds euros offrent également une garantie totale du capital.

En revanche, ils ne sont pas aussi liquides que les livrets bancaires, le délai de retrait (rachat) peut atteindre plusieurs jours à plusieurs semaines.

La fiscalité varie selon l’âge de l’assurance-vie. Après le 8ème anniversaire du contrat, la fiscalité des gains est réduite.

En savoir plus : Fiscalité Assurance-vie : tous les détails

Les placements à risque modéré

Les placements à risque modéré visent un équilibre entre sécurité et performance. Ils conviennent pour un horizon de placement de 3 à 8 ans.

Ces placements présentent un risque de perte en capital.

Les obligations d'États ou d’entreprises

Les obligations sont des titres de créance émis par des États ou des entreprises pour financer leurs besoins, il s’agit d’une forme d’emprunt.

En achetant une obligation, vous prêtez de l'argent à l'émetteur en échange d'intérêts (appelés coupons), et d'un remboursement du capital.

Il est possible d’investir dans des obligations, ou d’acheter des parts de fonds obligataires. Ces derniers vont alors combiner plusieurs obligations.

À noter qu’il existe un marché obligataire pour acheter et revendre ces titres, ce qui facilite leur liquidité.

Naturellement, le rendement des obligations dépend de la durée de l'emprunt, et de la qualité de l'émetteur. Plus le pays ou l'entreprise est bien noté, plus il pourra emprunter à un taux attractif.

Exemple : les Obligations Assimilables du Trésor (OAT) 10 ans françaises offrent actuellement un rendement d'environ 3,4%.

Les obligations d’État allemandes à 10 ans offrent actuellement un rendement d’environ 2,6%. Ce taux est plus faible, car l'Allemagne possède une meilleure notation financière que la France.

Les gains générés par les obligations sont taxés à hauteur de 30% (PFU). Toutefois, il est possible d’investir via l’assurance-vie ou le PER pour réduire cette fiscalité.

Les SCPI (Sociétés Civiles de Placement Immobilier)

Les SCPI, aussi appelées “pierre papier”, vous permettent d'investir en immobilier en France ou en Europe, sans les contraintes de gestion de l’investissement immobilier locatif.

Concrètement, vous investissez dans une société foncière qui gère un parc immobilier. En contrepartie, vous percevez une partie des loyers qu'elle encaisse sous forme de dividendes.

Les SCPI affichaient un taux de distribution moyen de 4,72% en 2024. Ce rendement varie selon les SCPI. Le calcul du rendement doit aussi tenir compte des variations du prix de la part de chaque SCPI.

En contrepartie, les SCPI ne sont pas aussi liquides. C'est-à-dire que vous ne pourrez pas toujours revendre rapidement vos parts pour obtenir des liquidités.

À noter que la fiscalité varie selon la localisation des biens immobiliers. Les SCPI internationales ne sont pas soumises aux prélèvements sociaux sur la part des loyers perçus à l’étranger.

Il est aussi possible d’investir en SCPI via certaines assurances-vie, cela permet de limiter les frottements fiscaux.

Avec 100 000 euros, vous pouvez combiner plusieurs types de SCPI afin de profiter des opportunités de différents secteurs immobiliers (bureau, commerce, logistique, France, Europe, etc.)

Enfin, avec un capital de 100 000 euros, vous pouvez également utiliser une fraction de cette somme pour effectuer un apport pour investissement locatif à crédit. Ainsi, vous maximisez le travail de votre épargne grâce à l’effet de levier. C’est une bonne manière d’accélérer la croissance de votre capital.

Certaines banques acceptent de financer à crédit l’acquisition de SCPI, mais ce type de montage est plus difficile à négocier.

Combien rapporte 100 000 euros en immobilier (SCPI) ?

100 000 euros en SCPI rapportent 394 euros par mois, si nous prenons en compte un taux de distribution moyen des SCPI de 4,72% (données 2024).

Voici combien rapporteraient 100 000 euros placés en SCPI si vous réinvestissez les dividendes versés :

Ce tableau ne tient pas compte des éventuels frais de souscription, des délais de versement des dividendes imposés par les SCPI et de l’évolution du prix de la part. Ce tableau se base sur un versement trimestriel des dividendes.

Lire aussi : Meilleures SCPI : Classement et Comparatif

Les placements à risque élevé

Les placements risqués visent une croissance du capital sur le long terme (8 ans et plus). Ils peuvent subir des fluctuations importantes, mais ils offrent un potentiel de rendement supérieur.

Ce type de placement présente donc un risque de perte en capital important.

La Bourse

L'investissement en Bourse peut prendre différentes formes :

- Des actions d'entreprises

- Des fonds d'investissement (OPCVM ou ETF)

- Des produits structurés

Pour bien débuter en Bourse, nous recommandons d’investir dans des fonds comme les ETF (fonds indiciels). Ils permettent d'investir dans des centaines d'actions en une seule transaction, avec des frais de gestion minimisés (0,15% à 0,50% par an).

Ces ETF répliquent la performance d’indices boursiers comme le CAC 40 ou le MSCI World.

Exemple : un ETF MSCI World réplique la performance boursière de plus de 1 300 entreprises issus des pays développés. Depuis sa création, cet indice a généré un rendement annuel de 8,73% par an.

Lire aussi : Les 62 meilleurs ETF à choisir

Avec 100 000 euros, il est possible de se construire une stratégie boursières très diversifiée qui va capter la croissance potentielle de plusieurs marchés :

- Différentes zones géographiques (Europe, Asie, Amérique, etc.)

- Différents secteurs (industrie, services, nouvelles technologie, énergie, etc.)

- Plusieurs tailles d’entreprises (small, mid, large capitalisations)

Lire aussi : Comment investir en Bourse : Guide pour les débutants

Combien rapporte 100 000 euros en Bourse ?

100 000 euros en Bourse (sur un ETF MSCI World) rapportent en moyenne 728 euros par mois, avec un rendement annuel moyen de 8,73%.

Voici combien rapporteraient 100 000 euros placés en Bourse si vous réinvestissez les dividendes perçus :

Ce tableau se base sur un versement annuel des intérêts

Le Private Equity

Le Private Equity (ou capital-investissement) consiste à investir dans des entreprises non cotées en Bourse

Ce type d’investissement est plus risqué que la Bourse, car les entreprises ciblées sont généralement de plus petite taille.

Afin de diversifier vos risques, nous recommandons d’investir via des fonds de Private Equity, vous ciblerez ainsi un grand nombre d’entreprises.

De plus, ces actifs sont moins liquides, car il n’existe pas nécessairement de marché secondaire pour revendre ses parts d’entreprises, ou de fonds de Private Equity (FCPI, FCPR, FPCI, etc.).

Pour les investisseurs débutants, il est plutôt recommandé de ne pas dépasser 10% à 15% de son patrimoine en Capital-Investissement.

Toutefois, si vous êtes un investisseur confirmé et que vous voulez investir l’intégralité de vos 100 000 euros en Private Equity, vous pouvez investir dans plusieurs fonds de Private Equity.

De plus, vous pouvez accéder aux Fonds Professionnels de Capital Investissement (FPCI).

Le seuil d’entrée de ces fonds est généralement de 100 000 euros, et il permet d’accéder aux meilleurs gérants de fonds (notamment via, les fonds de dette privée, d’infrastructure, les fonds de fonds, etc.). Ainsi, les FPCI délivrent généralement des performances supérieures aux fonds grand public.

Pour information, le Private Equity a historiquement offert des rendements élevés. Selon France Invest, le Taux de Rendement Interne à 10 ans du Capital-Investissement français est de 12,4% à fin 2024.

Combien rapporte 100 000 euros en Private Equity ?

100 000 euros en Private Equity rapportent 1 034 euros par mois avec un TRI de 12,4%.

Attention : le TRI moyen en Private Equity est dynamisé par des systèmes d'appels de fonds et de distributions anticipés. Faire coïncider le TRI avec le taux de rendement annuel réel nécessite de mettre en place des stratégies d'optimisation du capital au travail.

Voici combien rapporteraient 100 000 euros placés en Private Equity (en ayant toujours 100 % du capital au travail) :

Ce tableau se base sur un versement annuel des intérêts

Tableau récapitulatif des performances par type de placement

Que faire avec 100 000 euros ? Comment investir ?

Investir 100 000 euros nécessite une approche méthodique afin de choisir les placements et les enveloppes les mieux adaptées à votre profil d’investisseur.

Définir ses projets de vie

Pour commencer, vous devez définir les projets que vous souhaitez financer et leur échéance. Selon l'ampleur et l'échéance de vos projets, vous ne choisirez pas les mêmes investissements financiers.

Exemple : voulez-vous financer un apport pour l'acquisition de votre résidence principale dans 3 ans, épargner pour les études de vos enfants dans 10 ans, ou préparer votre retraite dans 25 ans ?

Déterminer son profil de risque

Ensuite, vous devez déterminer votre profil de risque. Cela vous permettra de choisir la répartition idéale entre placements sécurisés et investissements plus volatils.

Exemple : êtes-vous à l'aise avec l'idée de voir une partie de votre épargne fluctuer sur les marchés boursiers ? Ou au contraire, préférez-vous des produits d’épargne stables, mais qui génèrent moins de rendement en moyenne ?

Investir 100 000 euros avec un profil prudent

Avec un profil prudent, vous privilégiez la sécurité (partielle) du capital. En contrepartie, vous acceptez un rendement plus faible.

Vous ne voulez pas voir votre épargne fluctuer, même sur de courte période.

Ce profil convient si vous devez financer un projet à court terme (2 à 5 ans).

Exemple de répartition pour un profil prudent (portefeuille Ramify Élite) :

- 8% de fonds euros d'assurance-vie

- 19% d'obligations (d'États ou d'entreprises)

- 26% de fonds d'investissement immobilier SCPI

- 32% de fonds actions

- 16% de Private Equity (sur des fonds équilibrés investis pour partie en dette privée)

Si votre horizon de temps est très court (1 an par exemple), ou que vous ne souhaitez pas être exposé à un risque de perte, vous pouvez vous tourner vers des assurances-vie 100% en fonds euro, des comptes à termes, ou des livrets bancaires.

Investir 100 000 euros avec un profil équilibré

Avec ce profil, vous recherchez un équilibre entre sécurité et performance. Vous comprenez qu'il faut accepter certains risques pour obtenir de meilleurs rendements.

Ce profil convient si vous disposez d'une épargne de précaution solide, et que vous disposez d'un horizon de placement à moyen / long terme (5 à 8 ans).

Exemple de répartition pour un profil équilibré (portefeuille Ramify Élite) :

- 3% de fonds euros d'assurance-vie

- 6% d'obligations (d'États ou d'entreprises)

- 10% de fonds immobiliers SCPI

- 61% de fonds actions

- 20% de Private Equity

Investir 100 000 euros avec un profil dynamique

Avec ce profil, vous privilégiez la croissance du capital et acceptez une volatilité plus importante.

Vous avez un horizon de placement de long terme (plus de 8 ans), et vous êtes à l'aise avec le risque de perte en capital.

Bien entendu, vous devez disposer de suffisamment d'épargne de précaution.

Exemple de répartition pour un profil dynamique (portefeuille Ramify Élite) :

- 84% de fonds actions

- 16% de Private Equity

Quelles enveloppes choisir pour placer 100 000 euros ?

Le choix de l'enveloppe impacte à la fois votre rendement net d'impôts, ainsi que votre potentiel de diversification.

Nous allons voir que chaque enveloppe dispose de ses propres avantages et inconvénients.

Avec 100 000 euros, vous pouvez cumuler plusieurs enveloppes afin de profiter des avantages de chacune.

L'assurance-vie

Le contrat d'assurance-vie est une enveloppe couteau-suisse qui permet d'investir dans un grand nombre d'actifs (fonds euros, obligations, SCPI, Bourse, etc.), selon le catalogue des assureurs.

Cette enveloppe offre également de nombreux avantages fiscaux, notamment pour la transmission.

Lire aussi : Meilleure Assurance-Vie : Comparatif approfondi

Le Plan d'Épargne Retraite (PER)

Le PER, tout comme l'assurance-vie, permet d'accéder à une large offre d'actifs financiers.

Le Plan Épargne Retraite offre une déduction fiscale immédiate (plafond à respecter) pour chaque versement. En contrepartie, les fonds sont bloqués jusqu'à la retraite.

Cette enveloppe peut être pertinente pour défiscaliser la partie de vos revenus qui est imposée dans les tranches marginales supérieures ou égales à 30%.

Lire aussi : Meilleur PER : Comparatif des contrats du marché

Le Plan d'Épargne en Actions (PEA)

Le PEA permet d'investir uniquement dans les actifs boursiers européens (et certains fonds internationaux). Il offre une fiscalité très avantageuse après 5 ans.

Le PEA peut être intéressant pour loger vos titres européens, tout en bénéficiant d’une imposition réduite.

Le Compte-Titres Ordinaire (CTO)

Le CTO offre une liberté totale d'investissement pour investir sur les marchés financiers.

Le Compte-Titres Ordinaire n'impose aucun plafond de versement. En revanche, cette enveloppe impose chaque gain réalisé.

Le CTO est intéressant en complément des enveloppes précédemment évoquées, notamment pour loger des actifs financiers inéligibles à l’assurance-vie et au PEA.

Nos conseils pour optimiser votre investissement de 100 000 euros

Voici nos principaux conseils pour optimiser votre investissement de 100 000 euros.

Soyez vigilant aux différentes couches de frais

Les frais peuvent considérablement réduire votre performance nette. Sur le long terme, des frais excessifs peuvent lourdement pénaliser votre gestion de patrimoine.

Voici les principaux frais à surveiller :

- Avec les assurances-vie et les PER : privilégiez les contrats avec moins de 1% de frais de gestion annuels, et aucun droit d'entrée.

- Avec les SCPI : les frais d'entrée peuvent atteindre 12%, mais certains courtiers offrent des cashbacks sur ces derniers.

- Avec les ETF : optez pour des fonds avec des frais de gestion inférieurs à 0,5% par an

Tableau comparatif des performances avec ou sans frais

L'écart de performance accumulée se creuse au fil des ans. Au bout de 30 ans, avec un seul point de frais en plus, le manque à gagner entre les 2 placements est de 320 502 euros.

Privilégiez les enveloppes fiscales

Vous pouvez répartir vos 100 000 euros dans plusieurs enveloppes, et ainsi profiter des avantages offerts par chacune.

Nous vous recommandons d'investir via des enveloppes qui offrent une fiscalité avantageuse sur les gains comme l'assurance-vie, le Plan Épargne Retraite (PER).

Ces enveloppes vous permettent d'accumuler des plus-values, sans payer d'impôts (ni de prélèvements sociaux). Vous serez fiscalisé uniquement au moment du retrait, c'est un véritable accélérateur d'intérêts composés.

Comme nous l'avons vu, le PER offre une réduction d'impôt sur le revenu sur chaque versement (plafond à respecter).

Le PEA est aussi une enveloppe capitalisante, mais elle ne permet d'investir que dans des actifs boursiers en Europe (sauf quelques fonds internationaux). Le PEA est donc plutôt pertinent pour les épargnants qui veulent investir eux-mêmes sur les marchés boursiers.

Enfin, l’assurance-vie offre notamment des avantages fiscaux au niveau de la transmission.

Lire aussi : Quelle enveloppe fiscale choisir ?

Diversifiez votre patrimoine

Comme dit l'adage, ne mettez pas tous vos œufs dans le même panier. La diversification réduit les risques de perte, ainsi que la volatilité de votre patrimoine.

En effet, nous observons généralement que lorsqu'une classe d'actif ou un secteur est en difficulté, un autre secteur performe davantage.

Exemple de diversification d'actifs :

- Classes d'actifs : livrets bancaires, obligations, immobilier, Bourse, cryptomonnaies, etc.

- Géographique : Europe, États-Unis, marchés émergents, etc.

- Sectorielle : Technologie, santé, industrie, immobilier, etc.

Pour aller plus loin : Comment répartir et diversifier son épargne ?

Peut-on devenir riche avec 100 000 euros ?

Oui, en investissant dans des actifs avec un couple rendement / risque important, il est possible de se constituer un patrimoine conséquent avec un placement initial de 100 000 euros.

Voici un tableau qui projette dans le temps les différents rendements que nous avons évoqués dans l'article, afin de passer de 100 000 euros au palier symbolique du million d'euros.

Ce tableau présente des performances passées qui ne préjugent pas des performances futures.

Nous observons qu'il est possible d'atteindre un patrimoine de plusieurs centaines de milliers d'euros, en choisissant une combinaison d'actifs avec un couple rendement / risque plus ou moins élevé.

Focus sur l'effet accélérateur des versements complémentaires

En ajoutant des versements réguliers à votre stratégie d'investissement de 100 000, vous pouvez considérablement accélérer l'atteinte du million d'euros de patrimoine.

Scénario 1 : 100 000 euros + versement de 1 000 euros par mois avec un rendement annuel moyen de 7%

Scénario 2 : 100 000 euros + versement de 2 000 euros par mois avec un rendement annuel moyen de 7%

Conclusion

Nous avons vu qu'avec un taux similaire à celui du Livret A (1,7%), vos 100 000 euros deviennent 165 817 euros après 30 ans.

En revanche, avec une stratégie en Bourse générant en moyenne 8,73% par an, vous pourriez atteindre 1 231 634 euros au bout de 30 ans.

L'effet boule de neige est encore plus puissant si vous effectuez des versements complémentaires. Nos calculs ont démontré l'importance de commencer rapidement, même avec de petites sommes.

Nous rappelons qu'avant de choisir des supports financiers volatils, il est nécessaire de se constituer une épargne de précaution pour vos besoins à court terme.

Avec 100 000 euros, vous pouvez diversifier vos actifs financiers, notamment afin de ne pas conserver trop d'épargne sur des placements peu attractifs. Comme nous l’avons vu, cela représente un véritable manque à gagner pour votre patrimoine, surtout si vous avez un horizon de placement long.

Avec cette somme, vous avez notamment accès aux meilleurs fonds de Capital-Investissement, ce qui peut permettre de booster le rendement moyen de votre capital. Bien entendu, cela s’accompagne d’un risque de perte en capital plus grand.

Du côté des solutions d'investissement, privilégiez les enveloppes fiscales comme l'assurance-vie et le PER. Vous limiterez ainsi les frottements fiscaux, cela vous permettra d'accélérer le cumul des intérêts composés.

Avec 100 000 euros de capital, nous vous recommandons de diversifier vos enveloppes afin de profiter de leurs différents avantages (fiscalité, diversité des actifs, etc.).

Avant de choisir un contrat, soyez attentif aux différentes couches de frais, car ils viennent en déduction de votre performance. Nous vous recommandons de bien comparer les conditions générales des contrats avant de souscrire.

Enfin, la diversification des actifs financiers est un point clé pour réduire la volatilité de votre patrimoine, et ne pas dépendre de la performance d'un seul actif financier ou d'un seul secteur économique.

Pour limiter le risque d'investir au mauvais moment (avant un krach boursier par exemple), vous pouvez investir en plusieurs fois (méthode DCA).

C'est une bonne stratégie pour lisser votre prix d'achat entre les points hauts et les points bas des marchés.